Sistemul de impozitare românesc este un thriller în care habar nu ai de unde îți sare guvernantul cu impozitul să te facă la buzunare. Când ai un popă ministru de Finanțe, ce să te aștepți? El a rămas cu obiceiul căldărușei, vine la dijmuit din orice poziție, mai ceva ca teroriștii lui Iliescu din Decembrie 1989…

În ceea ce privește contribuția la asigurările de sănătate (CASS), situația s-a complicat și mai mult prin Legea creșterii taxelor și a introducerii unora noi (Legea 296/2023).

Practic, prin Legea 296 au împărțit și mai mult veniturile pentru plata CASS.

Să presupunem că o persoană este salariată, are și un PFA (de unde mai câștigă unele venituri dintr-un hobby: poate repară mașini, este instructor de fitness, face mici bijuterii etc.) și deține acțiuni pe bursă (ori este partener într-o firmă), depozite bancare sau chirii care îi aduc venituri:

2. ca PFA dacă depășește 6 salarii va plăti CASS la cât câștigă (din 2025 pentru veniturile din 2024) până la plafonul de 60 de salarii

3. La dividende va plăti separat plafonat la 6, 12 sau 24 de salarii.

Până acum, o persoană plătea de maxim 2 ori: de exemplu ca salariat și dacă avea și alte tipuri de venituri, toate cele din urmă se cumulau în Declarația unică. Practic, Guvernul a împărțit tipurile de venituri pentru a nu putea probabil unele persoane care au cheltuieli sau pierderi ceva mai mari să-și reducă din plata către Stat.

Deși românii vor plăti mai mulți bani la CASS, serviciile de sănătate rămân la fel.

Cum spune și consultantul fiscal Cornel Grama: „După mine și de două ori e mult și nu se justifică pentru că tot serviciile alea le primești… adică nici pe alea… că vii cu medicamentele de acasă în caz de vreo internare”.

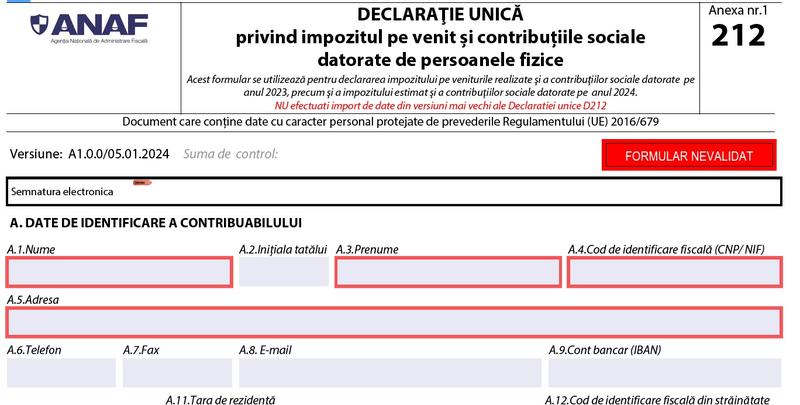

ANAF a publicat Declarația unică 2024 (Formularul 212) pe site-ul propriu și poate fi completată de cei care au activități independente, venituri din chirii, dividende, dobânzi, criptomonede, videochat, meditații și altele.

Declaratia unica 2024 – formular 212Foto: ANAF

Declaratia unica 2024 – formular 212Foto: ANAFAcesta trebuie depus până pe 25 mai. De precizat că dacă îți faci un PFA în 2024, ai termen de 30 de zile să-l încarci pe site-ul instituției, având completată partea legată de estimări.

Care sunt principalele noutăți ale Declarației unice 2024Sunt mai multe noutăți pe noua Declarație unică. Menționăm câteva modificări:

1. Modul de stabilire a bazei de calcul al impozitului pe venitul din cedarea folosinței bunurilor, în sensul în care, în anul 2023, venitul brut reprezintă venit anual impozabil.

2. Modalitatea de stabilire a impozitului pe veniturile din transferul proprietăților imobiliare din patrimoniul personal, începând cu anul 2023.

La transferul dreptului de proprietate şi al dezmembrămintelor acestuia, prin acte juridice între vii asupra construcţiilor de orice fel şi a terenurilor aferente acestora, precum şi asupra terenurilor de orice fel fără construcţii, contribuabilii datorează un impozit care se calculează la valoarea tranzacţiei prin aplicarea unei cote de impunere (1% sau 3%) în funcție de perioada de deținere a proprietăților imobiliare, (deţinute o perioadă de până la 3 ani inclusiv sau deţinute o perioadă mai mare de 3 ani).3. Modalitatea de stabilire a impozitului pe veniturile sub forma câștigurilor din transferul titlurilor de valoare și instrumente financiare derivate, precum și din transferul aurului de investiții, începând cu anul 2023.

4. Modificarea prevederilor privind stabilirea și definitivarea obligațiilor fiscale anuale reprezentând contribuția de asigurări sociale și contribuția de asigurări sociale de sănătate datorate de persoanele fizice ca urmare a introducerii noilor plafoane în funcție de care se calculează contribuțiile sociale, respectiv de 6, 12 sau 24 salarii minime brute pe ţară, după caz, în funcție de nivelul veniturilor realizate în anul fiscal 2023.

În ceea ce privește veniturile estimate:1.Modul de stabilire a bazei de impunere și a impozitului pe veniturile din cedarea folosinței bunurilor, începând cu anul fiscal 2024

Astfel, în cazul veniturilor din cedarea folosinței bunurilor, venitul net anual se stabilește prin deducerea din venitul brut a cheltuielilor determinate prin aplicarea cotei de 20% asupra venitului brut.

Veniturile din cedarea folosinței bunurilor din patrimoniul personal plătite de persoane juridice sau alte entități care au obligația de a conduce evidență contabilă, se impun prin reținere la sursă, impozitul fiind final.Totodată, au fost abrogate dispozițiile potrivit cărora veniturile realizate din derularea unui număr mai mare de 5 contracte de închiriere, sunt calificate ca venituri din activități independente.De asemenea, a fost eliminată opțiunea de determinare a venitului net în sistem real, pe baza datelor din contabilitate.

2. Începând cu anul fiscal 2024, potrivit Legii pentru înființarea și funcționarea punctelor gastronomice locale, veniturile realizate de persoanele fizice ca urmare a desfășurării activității ca punct gastronomic local reprezintă venituri din activități independente pentru care venitul net anual se determină pe baza normelor de venit, conform prevederilor Codului fiscal.

3. Modificarea prevederilor privind stabilirea și declararea contribuției de asigurări sociale de sănătate datorată de persoanele fizice care realizează venituri din activități independente din una sau mai multe surse, începând cu anul fiscal 2024În cazul veniturilor din activități independente, contribuția de asigurări sociale de sănătate datorată se stabilește la o bază de calcul egală cu suma venitului estimat a se realiza pentru anul fiscal de impunere sau norma anuală de venit, respectiv norma anuală de venit ajustată, după caz, care nu poate fi mai mare decât cea corespunzătoare unei baze anuale de calcul egală cu nivelul de 60 salarii minime brute pe ţară în vigoare la termenul de depunere a Declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice (capitolul II), respectiv 25 mai inclusiv a anului pentru care se datorează contribuţia.

Având în vedere modificările legislative menționate, se propune modificarea modelului și conținutului formularului 212 „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, care va fi utilizat pentru declararea impozitului pe veniturile realizate şi a contribuţiilor sociale datorate începând cu anul 2023, precum şi pentru declararea impozitului pe veniturile estimate şi a contribuţiilor sociale datorate începând cu anul 2024.

Ce salariu minim se ia în calcul pentru plata contribuțiilor

Salariul minim luat în calcul în 2024 pentru veniturile aferente anului 2023 este de 3.000 de lei (chiar dacă în cursul anului a fost mărit salariul minim la 3.300 lei, lucru confirmat chiar și de ANAF). Așadar, așa cum veți vedea și în Declarația unică, pentru plata contribuțiilor la sănătate și la pensie vor fi plafoanele de mai jos.

Pentru plata CASS:• 18.000 lei

• 36.000 lei

• 72.000 lei

Pentru plata CAS:

• 36.000 lei

• 72.000 lei

În concluzie:

Dacă ai venituri între 18.000 – 36.000 lei/an, atunci CAS este zero (e opțional), dar trebuie să plătești CASS de 1.800 lei.

Dacă ai venituri între 36.000 – 72.000 lei/an, atunci CAS este 9.000 lei, iar CASS de 3.600 lei

Dacă ai venituri mai mari de 72.000 lei/an, atunci CAS este 18.000 lei, iar CASS 7.200 lei

(Evident, la ce este sub 6 salarii minime se plătește doar impozitul pe venit).

Impozitul pe venit rămâne același: 10%

Ce salariu minim se ia în calcul pentru veniturile aferente anului 2024

Salariul minim care se ia în calcul pentru veniturile din 2024 este de 3.300 lei. Au intervenit o serie de lucruri în privința plafoanelor, plăți pe care le veți face în 2025 până pe 25 mai.

Impozitul pe venit a rămas același: 10%.

În privința CASS, se va plăti 10% la venitul realizat sau la norma de venit și va fi plafonată la 60 de salarii minime.

Astfel, CASS se va calcula la o bază de calcul care nu poate fi mai mare de 60 de salarii la venitul net, respectiv norma anuală de venit, respectiv norma anuală de venit ajustată.

Așadar, plafonul este între 6 – 60 de salarii, adică între 19.800 – 198.000 lei.

Dacă baza de calcul realizată este mai mică decât 6 salarii minime, atunci PFA va datora o diferență de contributie CASS până la o bază de calcul de 6 salarii minime.

Sunt exceptate de la această diferență de CASS acele PFA care au venituri din:

- salarii și asimilate salariilor la un nivel cel puțin egal cu 6 salarii minime brute pe ţară, în vigoare în perioada în care au fost realizate veniturile;

- chirii, dividende, dobanzi, bursa, crypto, alte surse pentru care datorează contribuția de asigurări sociale de sănătate la un nivel cel puțin egal cu 6 salarii minime brute pe țară.

O altă noutate vine din impărțirea separată a veniturilor.

Așa cum atrăgea atenția și consultantul fiscal Cornel Grama, dacă un PFA are venituri din activități independente de peste 60 salarii (210.000 lei) și din (dividende sau chirii sau bursa, crypto etc.) peste 24 de salarii minime, va ajunge să plătească CASS la 84 de salarii minime (deci la venituri de 294.000 lei).

“Nu există nicio prevedere care să spună că dacă plătești ca PFA la 24 de salarii la celelalate venituri (dividende, chirii, bursă, dobânzi) ești scutit pentru că deja ai „cotizat ” la 24 de salarii. Ba mai mult, ai platit la… 60 de salarii! Nu se mai cumulează veniturile din activități independente cu celelalte categorii de venituri pentru plafoanele de 6/12/24 salarii ca până acum. Sunt tratate distinct”, afirma Grama.

O altă modificare, introdusă recent se referă la veniturile din chirii, dividende sau dobânzi bancare pe care le încasează persoanele fizice. Practic, dacă cineva are venituri sub 6 salarii minime, atunci va plăti CASS de 10% la acel plafon, dacă nu este salariat sau nu are venituri din activități independente.

Veți plăti CASS dacă estimați în Declarația unică venituri de peste 6 salarii minime și ați realizat mai puțin.

Plafoanele la CAS (pensie) rămân ca până acum.

IMPORTANT: Cei care erau la normă de venit trebuie să știe că s-a modificat plafonul. Nu mai este 100.000 euro, ci 25.000 euro. Așadar, dacă ați depășit 25.000 euro în acest an, din 2024 veți trece pe sistem real.